روز یکشنبه ۲۳ اردیبهشتماه ۱۳۹۷، حسین عبده تبریزی به دعوت انجمن اسلامی دانشکدهی اقتصاد دانشگاه تهران در سالن همایشهای آن دانشکده حضور یافت و سخنرانیای با عنوان ʺبرنامهی حلوفصل بحران بانکی در ایرانʺ ارائه نمود.

روزنامهی دنیای اقتصاد در شمارهی ۷ خردادماه خود گزارش نسبتاً مفصلی از این جلسه به چاپ رسانده که آن را در اینجا مییابید.

دفترچهی راهنمای «حل بحران بانکی»

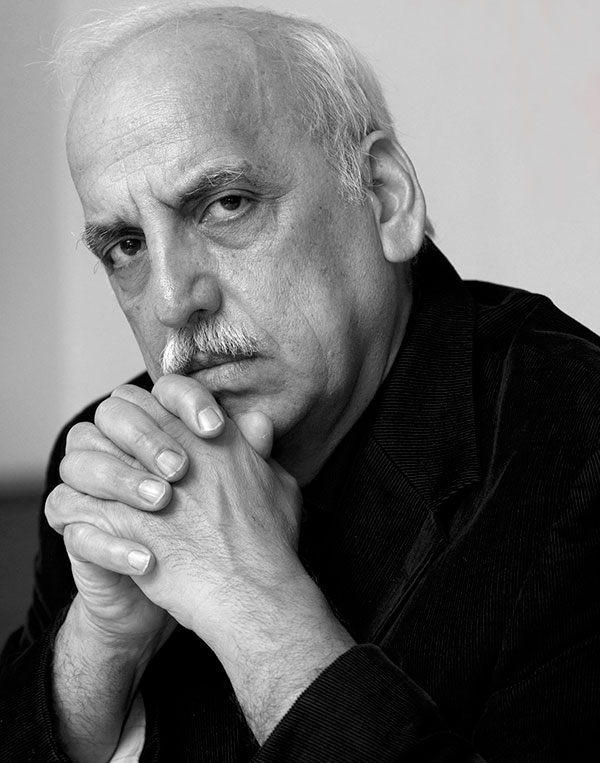

کارشناس برجسته اقتصادی نقشه راه حل و فصل چالش نظام بانکی در ایران را با توجه به تجارب دیگر کشورها و فضای اقتصاد سیاسی کشور ترسیم کرد. او پس از ارائه تصویر از وضعیت کنونی کشور، حل بحران بانکها را یکی از اولویتهای اصلی اقتصاد کشور دانست و تاکید کرد که نقطه عزیمت برای اصلاح نظام بانکی، اجماع میان نهادهای اقتصادی و سیاسی کشور است. همچنین او با دستهبندی بانکها به سه گروه خصوصی، دولتی و اصل ۴۴، نحوه مکانیزم تقسیم هزینه، رویههای حسابداری و چگونگی برنامه ساماندهی بانکها را تشریح کرد. حسین عبدهتبریزی در یک سخنرانی در دانشگاه تهران با عنوان «برنامه حل و فصل بحران بانکی در ایران» به تشریح ابعاد این برنامه پرداخت و تاکید کرد: مساله مهم کشور در حالحاضر حل مشکل نظام بانکی است که این موضوع با مسائل ارزی همراه شده است. بررسیها نشان میدهد که بیش از یکسوم بحرانهای بانکی به بحرانهای ارزی تبدیل میشود، بنابراین در شرایط کنونی بحران ارزی و بانکی وجود دارد و بانک مرکزی در تلاش است که مساله بحران بانکی را حل کند، اگرچه اصلاحات بانکی در جریان است و ممکن است نقدی بر شیوه کار آن نیز وجود داشته باشد.

به گفته او، اگر ترازنامه نظام بانکی در دوره قبل معادل با دارایی و بدهی بوده است، در مرحله بعد، در سمت چپ ترازنامه سود اعطایی به مشتریان اضافه شده و در سمت راست ترازنامه نیز دارایی کاغذی وجود خواهد داشت که در واقع این دارایی در عمل وجود ندارد و در نتیجه بانکها با ناترازی روبهرو هستند. این موضوعی است که بانک مرکزی آن را شکاف دارایی و بدهی عنوان میکند و نشان میدهد که در سیستم بانکی مقداری «زیان» وجود دارد که اگر این زیان به اندازه یکسوم اندازه سپردههای کنونی بانکها باشد؛ رفع این ناترازی با نرخ تورم بالا همراه خواهد بود.

این کارشناس بانکی در ادامه به بررسی چرایی شکاف میان نرخ سود و نرخ تورم پرداخت و برای پاسخ به این پرسش ۴ فرضیه «رقابت برای حفظ سهم بازار»، «رقابت برای حفظ بقا»، «نرخ نهایی هزینه تامین مالی» و «نمایندگی» را بررسی کرد. در فرضیه نخست، یکی از دلایل عدم کاهش نرخ سود ممکن است رقابت میان بازیگران نسبتا معتبر با بازیگران نسبتا نامعتبر برای حفظ سهم بازار باشد. در نبود سابقه مهم ورشکستگی در میان نهادهای مالی در کشور، سپردهگذاران درک واضحی از موازنه ریسک-بازده سپردهگذاری ندارند. بر این اساس سپردهگذاران بدون توجه به ریسک نهاد مالی و تنها بر اساس نرخ سود سپرده، تصمیم به سپردهگذاری میگیرند. در چنین فضایی امکان کاهش نرخ حتی برای نهادهای معتبر نیز فراهم نمیشود و گرایش نظاممندی برای حفظ نرخ سود در سطوح نسبتا بالا وجود دارد. به همین دلیل است که مشاهده میکنیم حتی بانکهای دولتی نیز ناچار هستند برای حفظ سپردهگذاران خود، نرخهایی نزدیک به نرخ نهادهای نسبتا نامعتبر پیشنهاد دهند.

در فرضیه رقابت برای حفظ بقا، رقابت بانکها و موسسات اعتباری، بسی حادتر از حفظ سهم بازار است. بر اساس این فرضیه، فشارهای نقدینگی نهادهای سپردهپذیر کشور آنها را مجاب کرده که برای تضمین بقای خود، به هر قیمتی نقدینگی جذب کنند. انگیره حفظ بقا به اندازهای قوی است که بازیگران بازار پول حتی حاضرند با تحمل زیان ناشی از هزینههای فزاینده تامین مالی، چندصباحی ورشکستگی خود را به تعویق بیندازند. بدیهی است که عدمتقارن اطلاعاتی (information asymmetry) بین عرضهکنندگان نقدینگی (عمدتا سپردهگذاران) و متقاضیان در حال اعسار نقدینگی (موسسات و بانکهای در حال ورشکستگی) باعث میشود که عرضهکنندگان نقدینگی ریسک متقاضیان نقدینگی را دست پایین برآورد کنند و بدین ترتیب امکان جذب نقدینگی برای گروه دوم فراهم میآید.

همچنین فرضیه نرخ نهایی هزینه تامین مالی به این شکل است که بسیاری از بانکها و موسسات اعتباری مجاز با اضافهبرداشت از بانک مرکزی هزینههای سنگینی را متحمل شدهاند. نهادهای سپردهپذیر کشور برای تامین سپردههای قانونی خود و اجتناب از جرایم ناشی از اضافهبرداشت، آمادگی دارند نرخ نهایی تامین مالی خود را تا سطح نرخ جرایم بانک مرکزی بالا ببرند و بدینترتیب بدهیهای خود را از بانک مرکزی به اشخاص دیگری (عمدتاً سپردهگذاران) منتقل کنند. این انگیزه اقتصادی، مانع کاهش نرخ سود در بازار پول کشور شده است.

فرض نمایندگی نیز تاکید میکند که مسائل نمایندگی در نهادهایی به بزرگی بانکها و موسسات اعتباری بهدلیل جدایی قابلملاحظه مالکیت و مدیریت بسیار عمده است. سهم مدیران از عملکرد بانکها کسر کوچکی از منافع سهامدارانشان است و بهره سهامداران نیز از عملکرد بانک (به دلیل اهرم مالی بسیار بالا) کسر بسیار کوچکی از سهم سپردهگذاران است. بنابراین «فرضیه نمایندگی، تعیین دستوری نرخ سود و برخورد قاطع با متخلفان» «فرضیه نرخ نهایی تامین مالی، کاهش نسبت سپرده قانونی و جرایم اضافه برداشت» و «فرضیه رقابت برای حفظ بازار سپرده وحفظ بقا، شفافسازی سطح ریسک بانکها» را ایجاب میکرده است که البته بانک مرکزی با یک تاخیر و با توجه به دیگر مقتضیات، به دنبال این روشها رفته است.

عبدهتبریزی ضمن حمایت از بخشنامه هشت مادهای بانک مرکزی درخصوص نرخ سود تاکید کرد که باید تمهیدات لازم برای کنترل تورم و روشهای حل و فصل بحران بانکی نیز مدنظر قرار گیرد.به باور او، تلاشهای مقام ناظر طی سالهای گذشته برای کاهش نرخ سود بارها با ناکامی مواجه شده است. بانکها و موسسات اعتباری بارها نرخهای مصوب را رعایت نکردهاند و بهدلیل رقابت ناسالم ناشی از فشارهای نقدینگی، نرخهای بالاتری را به مشتریان پیشنهاد دادهاند. در شرایط کنونی نرخ سود بازدهی سکه، اوراق دولتی و سپردهها در بانکهای بد بالاتر از ۲۰ درصد است و هنوز سیاستگذار نتوانسته از این تعادل بد خارج شود، اما میزان نرخها نسبت به پاییز سال ۱۳۹۶، کاهش محسوسی را تجربه کرده است.

راهحل مدیریت بحران بانکی

عبدهتبریزی پس از ارائه این مقدمه راهکار گذر از بحران بانکی را تشریح کرد. او گذار از بحران بانکی را شامل سه مرحله«جلوگیری از گسترش بحران (containment phase)»، «مرحله حلوفصل بحران (crisis resolution)» و «مرحله بازگشت به نظام عادی بانکداری (recovery to normal banking system)» ذکرکرد.

بر اساس بررسیهای این اقتصاددان، در مرحله جلوگیری از گسترش بحران، بانک مرکزی از طریق حمایتهای نقدینگی تلاش میکند ثبات را به نظام بانکی برگرداند و اعتماد عمومی را نسبت به نظام بانکی حفظ کند. در مرحله حل و فصل بحران مقام ذیصلاح تلاش میکند تا از طریق روشهای حلوفصل بحران (بازسازی سرمایه، خرید و تقبل مسوولیت و…) تکلیف داراییهای مسالهدار و بدهیهای بانکها را تعیین و نظام بانکی را احیا کند. همچنین در مرحله سوم، مرحله بانک مرکزی تضمینهای دوره بحران را برمیدارد و برنامه معمول بیمه سپرده جایگزین آنها میشود. همچنین در این دوران تلاش میشود بانکهای ملیشده دوباره خصوصی شوند. این موارد استانداردی است که در تمام بحرانهای بانکی طی میشود. در مرحله جلوگیری از گسترش بحرانها، گزینههای دولت محدود به سیاستهای نسبتا ساده است که این مراحل را میتوان، توقف برداشت سپردهها از بانک ها، سهلگیری نسبت به الزامات قانونی، حمایتهای نقدینگی فوری و تضمین سپردههای بانکها عنوان کرد که البته به نظر میرسد ما از بخشی از مراحل گذر کردهایم. در مرحله حمایتهای نقدینگی، باید در شرایطی باشد که امکان بهبود در آن فراهم باشد، در غیر اینصورت تزریق نقدینگی باعث طولانی تر شدن عمر بانکها در شرایط بد خواهد بود.

تفکیک نقش حمایتی بانک مرکزی

دبیر کل پیشین بورس تاکید کرد که دو نقش بانک مرکزی در نقش فراهمکننده نقدینگی و آخرین وام دهنده تفکیک شود. در شرایط عادی بانک مرکزی بهعنوان فراهمکننده نقدینگی، کسریهای کوتاهمدت نقدینگی بانکها را جبران میکند. این خدمت بانک مرکزی باعث روانسازی عملیات بانکداری میشود و دغدغههای بانکها را نسبت به عدمتطابقهای تصادفی جریانهای نقدی ورودی و خروجی که بهطور معمول در جریان فعالیت روزانه بانکها ایجاد میشود، کاهش میدهد. اما در هنگام بروز بحرانهای بانکی، ماهیت حمایتهای نقدینگی بانک مرکزی تغییر میکند. در این شرایط حداقل تعدادی از بانکها با کسریهای نظاممند نقدینگی مواجه میشوند؛ کسریهایی که نه از محل عدمتطابقهای تصادفی، بلکه از بابت اعسار (insolvency) بانکها (شکاف قابلملاحظه دارایی-بدهی) ایجاد میشود. در چنین شرایطی حمایتهای نقدینگی بانک مرکزی بیشتر بهمنظور نجات بانکهای معسر و جلوگیری از تسری بحران به سایر بانکها صورت میگیرد.عبدهتبریزی با بیان اینکه پس از اقدامات لازم برای جلوگیری از گسترش بحران، دولت با چالش بلندمدت حل و فصل روبهرو است، توضیح داد: در این مرحله موسسات بسیاری بر جای ماندهاند که از ایفای تعهدات خود ناتوانند؛ برخی از موسسات در مالکیت دولت درآمدهاند؛ اموال برخی دیگر در توقیف دادگاهها یا دیگر نهادهای قانونی است. در این میان دولت باید راهکارهایی را برای حلوفصل بحران در پیش گیرد که ضمن تعیینتکلیف بانکهای مسألهدار، بخش عمده عملیات نظام بانکی ادامه پیدا کند، در غیر اینصورت عدماطمینانها از ادامه حیات نظام بانکی عمده میشوند و گذار از مرحله حلوفصل بحران با مشکلات عدیدهای مواجه میشود. بانکها را میتوان تعطیل کرد، ولی عملیات بانکداری را نمیتوان متوقف کرد. به نظر میرسد در حال حاضر مشکل در کشور ما در مرحله انتقال زیانها است که چه کسی باید این زیانها را تحمل کند.

روشهای حل بحران

این کارشناس اقتصادی سپس به روشهای حل و فصل بحران اشاره کرد که شامل حفظ بانک با کمک دولت و روش بانک واسط است. در مرحله حفظ بانک با کمک دولت، بانک موردنظر با کمکهای دولت همچنان به فعالیت خود ادامه میدهد. عموما در این روش مقام ذیصلاح تیم جدیدی را برای مدیریت بانک میگمارد. چنانچه بانک خصوصی باشد، ارزش سهام سهامداران را به اندازه ارزش اسمی سهم رقیق میکند. این روش برای کمینه کردن هزینههای ورشکستگی بانک استفاده میشود و هدف از آن حفظ اعتماد آحاد مردم و تداوم خدمات بانک است.

در روش بانک واسط بانکی با عنوان بانک واسط بهمنظور ادامه عملیات بانکی بانکهای بحرانزده تشکیل میشود. بانک واسط تا زمان حصول راه حل و اجرای آن به فعالیت خود ادامه میدهد. نوعا تنها بخشی از ترازنامه بانک درمانده به بانک واسط منتقل میشود و مابقی اقلام به مدیرتصفیه منتقل میشود. در بسیاری مواقع بانک واسط، از محل ادغام چند بانک درمانده ایجاد میشود. درروش سوم، نقدکردن و بازپرداخت سپردهها به کار گرفته میشود. در این روش، موسسه تعطیل میشود و داراییهای آن در اختیار مدیرتصفیه قرار میگیرد.

از ارزش نقد موسسه برای تنظیم پرداختها به سپردهگذاران استفاده میشود. در ایالات متحده، FIDC، پرداخت سپردههای تضمینشده را بهصورت مستقیم و یا از طریق موسسه قبضهکننده که بهعنوان عامل پرداخت FIDC است، صورت میگیرد. در سال ۱۹۸۲ روش پرداخت سپردههای بیمهشده Penn Square Bank, N.A مورداستفاده قرار گرفت. بیش از نیمی از سپردهها از جمله مطالبات سایر بانکها تحت پوشش بیمه قرار نداشتند که این مساله آثار نامطلوبی را در صنعت بانکداری بهجای گذاشت. به گفته عبدهتبریزی، هر کدام از این روشها بهطور کلی یک اولویت پرداخت مشخص دارد و باید یک روش برای تعیین تکلیف، ایجاد شود. بررسیها نشان میدهد که بسیاری از دولت از هزینههای مستقیم بودجهای و تغییر در بدهی دولتها متفاوت است. نرخ بازیافتها نیز متفاوت است. بهعنوان مثال سوئد توانسته در سال ۱۹۹۱، تمام پول خود از هزینههای مستقیم بودجهای را پس بگیرد، اما ژاپن در سال ۱۹۹۷، نتوانسته رقمی از این مبلغ را پس بگیرد. به نظر میرسد که در اقتصاد ایران، نیز نرخ بازیافت بسیار پایین باشد. بررسی مدت زمان آغاز و پایان بحران بانکی نیز نشان میدهد که اکثر کشورها به دنبال این بودند که این دوره را کوتاه کنند، اما ممکن است این زمان به یک دهه نیز برسد.

حل بحران بانکی در ایران

عضو شورای عالی بورس و اوراق بهادار پس از بررسی ابعاد اصلاح نظام بانکی در دیگر کشورها، به بررسی این فرآیند در داخل پرداخت. گام نخست ایجاد یک اجماع میان دولت، مجلس، قوه قضائیه بانک مرکزی و وزارت اقتصاد است که باید در این بین، تمام ملاحظات قانونی، امنیتی، اجتماعی، اقتصادی و سیاسی نیز در نظر گرفته شود. همچنین تامینکنندگان عمده هزینههای بحران، سه گروه سهامداران، سپرده گذاران و بانک مرکزی یا دولت است. او با بیان اینکه سرعت پیادهسازی راه حل باید آنی و گستره راهحل فراگیر باشد، توضیح داد: مستهلک کردن زیان نیز نمیتواند یکجا باشد و باید از محل سودهای آتی صورت گیرد. عبدهتبریزی درخصوص نسبت تقسیم زیان با توجه به شرایط اقتصاد سیاسی کشور توضیح داد:به نظر میرسد با توجه به شرایط کشور، این زیان باید ۴۰ درصد توسط دولت، ۴۰ درصد توسط بانک مرکزی، ۱۵ درصد توسط سپرده گذار و ۵ درصد توسط سهامدار پوشش داده شود. او اهداف حل و فصل مشکلات نظام بانکی را تصحیح نرخها برای خروج از رکود، تقویت بانکها و بهبود نظام تامین مالی و پیشگیری از بروز بحران سرایت پذیر مالی عنوان کرد.

سه دستهبندی در بانکها

عبدهتبریزی در جریان بررسی بحران، بانکها را به سه بخش دولتی، اصل ۴۴ و خصوصی دستهبندی و سرنوشت، سهامدار، سپرده گذار و مدیریت را در هر گروه ترسیم کرد. به عقیده او، در بخش دولتی کلیه بانکها حفظ میشوند، دولت بهعنوان سهامدار انحصاری باقی میماند. بانک مرکزی ۱۰۰ درصد سپردههای موجود و آتی بانکهای دولتی را تضمینشده اعلام میکند و در بخش مدیران، تیم مدیریت جدید در بانک مستقر میشود و ماموریت مییابد ظرف ۳ ماه گزارشی قابلاتکا از ارزش داراییهای بانک ارائه دهد. در بانکهای اصل ۴۴، درخصوص سپرده گذاران و مدیران تصمیم مشابه وضعیت بانکهای دولتی گرفته میشود، اما در بخش سهامداران، دولت از طریق تزریق سرمایه، سهم خود را افزایش میدهد و سهامداران قبلی رقیق میشوند. در دسته سوم یعنی بانکهای خصوصی، که میتواند به سه دسته نسبتا خوب، متوسط و نسبتا بد تقسیم شوند، سهامداران بانکهای «نسبتا خوب» کماکان سهامدار بانک میمانند، سهامداران بانکهای «نسبتا بد» سهامدار بانک ادغامشده میشوند و سهامداران بانکهای منحلشده، «گواهی تسویه» دریافت میکنند، در بخش سپردهگذاران، سپردههای بانکهای «نسبتا خوب» و بانکهای ادغامشده تا سقف معینی تضمین میشوند و سپردههای بانکهای منحلشده کاملا پرداخت میشوند. در بخش مدیران نیز مدیران بانکهای «نسبتا خوب» کماکان باقی میمانند؛ سهامداران بانکهای ادغامشده تیم مدیریت جدید را به بانک مرکزی پیشنهاد میدهند. بانک مرکزی در صورت تایید مدیران پیشنهادی، تداوم تصدیگری آنها را به ارائه گزارشی دقیق از وضعیت داراییهای بانک تا ۳ ماه آینده منوط میکند. او تاکید کرد: یکی از مشکلات ما نسبت به تجربه دیگر کشورها این است که دولت علاوه بر نجات بانکها باید تصمیمی درخصوص نرخ سود بالای بانکها و نحوه پرداخت آن نیز داشته باشد. در این جریان نقش صندوق ضمانت سپردهها نیز دو نقش دائمی و نقش مقطعی بوده است. نقش دائمی، ضامن سپردهها بوده که با دریافت حقبیمه، سپردهها را تا سقف معینی تضمین میکند. نقش مقطعی نیز مدیریت تسویه است که بهعنوان مدیرتسویه در فرآیند حلوفصل بحران نظام بانکی نقشآفرینی میکند.

نقش فرآیند حسابداری

این کارشناس درخصوص فرآیند حسابداری مدیر تسویه بانک عنوان کرد: ابتدا مدیر تسویه حساب بانک را به میزان سپردههای بانک بدهکار میکند و کلیه اقلام دارایی بانک را بهعنوان اقلام زیرخط ثبت میکند.به مرور که هر کدام از داراییها ارزشیابی میشوند، به بالای خط ترازنامه منتقل میشوند، و به اندازه مبلغ ارزشیابی، حساب بانک بستانکار میشود. بدیهی است که تفاوت ستون بدهکار و بستانکار معادل شکاف دارایی- بدهی و برابر با زیان انباشته بانک است. در حین فرآیند ارزشیابی و نیز درحین انجام ثبتهای حسابداری، برخی از موارد تقلب و کلاهبرداری مانند سپردههای موهومی (سپردههایی که در قبال دارایی ناچیز ایجاد شدهاند.) و تسهیلات بی پشتوانه (اعطای تسهیلات معادل چند برابر ارزش وثایق) صورت میگیرد.به گفته او، در جریان یکی از بررسیها در یکی از بانکهای خصوصی ۳۷ درصد دارایی موهومی کشف شد.