هر چند در شرایط تحریم در ایران زندگی میکنیم و مناسبات تجارت بینالملل کمتر به ایران مربوط میشود، با این همه امروز ما هم مثل بسیاری از کشورها میتوانیم از رکود در سطح جهان نگران شویم و آثار آن را بر بازارهای خود ارزیابی کنیم. معمولاً این رکود نخست آثار خود را بر بازار سرمایه نشان میدهد و آنگاه به بخش واقعی اقتصاد تسری مییابد.

کندشدن اقتصاد جهان و در رأس آن به رکود رفتن اقتصاد چین به همه اقتصادها و از جمله به اقتصاد ایران صدمه میزند، چرا که حیطه عمل آن بسیار گسترده است. رکود چین نخست بر بازار سرمایه آن کشور و در مرحله بعدی بر بخش واقعی آن تأثیر عمیق دارد و از آن طریق به بازارهای سرمایه و بخش واقعی اقتصاد دنیا تأثیر میگذارد. رکود نسبی در چین با بحران مالی همراه شده و به بحران بدهیها میانجامد. در حال حاضر، برای سال ۲۰۲۲ این اقتصاد، نرخ رشد ۵/۵ درصد هدفگذاریشده و برای دستیابی به آن، دولت چین بستههای سرمایهگذاری حمایتی بسیاری را شکل داده است. با این همه به نظر میرسد که نرخ رشد چین در سال ۲۰۲۲ بیشتر به رقم ۴ درصد نزدیک خواهد بود.

دولت چین بسیار تلاش خواهد کرد که نرخ بیکاری را در سطح ۵ یا ۶ درصد نگاه دارد، و دنیا هم باید به این موضوع امیدوار باشد، چرا که یک چهارم کل افزایش تولید ناخالص داخلی دنیا در سال ۲۰۲۲ و ۴۰٪ در سالهای دورتر به رشد چین مربوط بوده است. بنابراین، نگرانی از این که نرخ رشد چین به ۴ درصد کاهش یابد، تورم چین به ۵ درصد برسد و نرخ بیکاری به ۱۰ درصد برسد دنیا و حتی اقتصاد ایران را مضطرب میکند. کاهش رشد صادرات به نرخی تکرقمی و رکود شدید بازارِ املاک و مستغلات دلایل دیگری است که حتی دستیابی به نرخ رشد سالیانه رسمی پنج و نیم درصدی اعلامشده برای سال جاری را دور از دسترس نشان میدهد.

رکود در اقتصاد چین تا حد بسیاری به سیاست کوید صفر در آن کشور برمیگردد که باعث اختلال در زنجیره تأمین شده است. در عین حال عوامل دیگری چون برخورد ایدئولوژیک سیاستگذار با اقتصاد و تأکید بیشتر بر اقتصاد دولتی در مقایسه با دورههای قبل، قیمتهای بالاتر انرژی و فاصله گرفتن اقتصادهای دنیا و از جمله چین از جهانیشدن، به نرخ رشد آن کشور صدمه زده است.

در کنار مشکل چین برای اقتصاد جهانی، مسئله افزایش نرخ بهره در امریکا، اروپا و بسیاری مناطق دیگر دنیا هم بوده است. افزایش نرخ بهره در مرحله اول بر بازار سرمایه دنیا و بعد از آن بهشدت بر تجارت و تولید کالاها و خدمات در دنیا تأثیر میگذارد. بانکهای مرکزی در همه جای دنیا و از جمله در چین به دلیل تحملناپذیرشدن نرخ تورم، به سیاست پولی افزایش نرخ بهره متمایل شدهاند. افزایش نرخ بهره ابزار شناختهشده مقابله با تورم است و در عین حال اتخاذ این سیاست به معنای کندکردن اقتصاد است تا از طریق کاهش تقاصا، عرضه به تقاضا برسد. اگر این سیاست با شدت به اجرا درآید به رکود منجر میشود. اولین آثار رکود، همان طور که امروز در سطح دنیا شاهد آن هستیم، کاهش قیمت سهام و راکدشدن معاملات در بازار مسکن و ساختمان است.

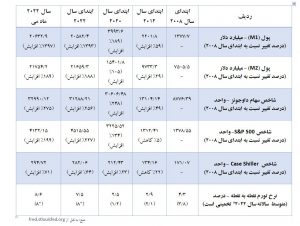

بررسی دادههای مالی جدول زیر از اقتصاد امریکا (به مثابه نمونهای از دادههای مشابه در سایر اقتصادهای توسعهیافته) چرایی تورم و نکات جالب دیگری را در این کشورها توضیح میدهد:

- فدرال رزرو،بانک مرکزی امریکا، بعد از بحران ۲۰۰۸، پول زیادی به داخل بازار سرازیر کرده است؛

- برای مقابله با بحران کوید ۱۹، فدرال رزرو در ابعادی باورنکردنی خلق پول کرده است؛

- با کنترل فدرال رزرو، اعتبار بانکی کمتری اعطا شده و رشدM2 از رشد M1 کمتر است؛

- در طی ۱۲ سال تا قبل از شیوع کرونا، کل رشد تولید ناخالص داخلی ۲۱ درصد و رشد قیمتهای خردهفروشی نیز حدود ۲۳ درصد بوده است؛

- در طی ۱۲ سال تا قبل از شیوع کرونا، نرخ بهره پایه بسیار پایین بوده است؛

- بعد از شروع کرونا و خلق پول پرقدرت بسیار توسط فدرال رزرو و اوجگیری نقدینگی در آن کشور، بار دیگر بهوضوح اثبات شد که تورم همیشه و همه جا پدیدهای پولی است. تورم به این معناست که پول قدرت خرید خود را از دست میدهد و بنابراین پدیدهای پولی است؛

- کاهش قیمتهای سهام در ماههای اخیر در مقایسه با افزایش شدید آن در ۱۴ سال گذشته، بسیار ناچیز است؛

- در طی ۱۲ سال تا قبل از شیوع کرونا، قیمت واحدهای مسکونی در امریکا افزایش یافته است؛شاخص قیمتهای املاک و مستغلات در ۱۴ سال اخیر تقریباً ۱/۷ برابر شده و رکود بازار املاک و مستغلات در یک سال اخیر (به جای کاهش قیمتها مشابه با سهام) به دلیل چسبندگی قیمتها در این بخش اقتصاد است.

یکی از آثار رکود در سطح جهان کاهش قیمت کالاهای اساسی (commodities) همچون سنگآهن، فولاد، آلومینیوم، مس، روی و… خواهد بود؛ قابل پیشبینی است که قیمت کالاهای اساسی به متوسطهای تاریخی خود، البته در سطح اندکی بالاتر، برگردد. کاهش قیمت کالاهای اساسی نخستین تاثیر رکود عمومی اقتصادهای دنیا بر اقتصاد ایران است. به همین دلیل، امروز میبینیم که با وجود تعدیلهای شاخص در طول بیش از ۱۵ ماه، قیمت سهام در بازار سرمایه ایران – آنچنان که باید – در موقعیت افزایشی قرار نگرفته است. اینکه برونرفت از رکود فعلی جهانی و برگشت اقتصادهای جهان و چین به رونق چقدر طول خواهد کشید، طبعا به عوامل متنوع بسیار وابسته است و ممکن است در کوتاهمدت ممکن نشود. با این همه، به دلیل گسست بازارهای مالی ایران از بازارهای جهان و تورم داخلی، دوره زمانی ضعف بازار سهام ایران ناشی از رکود جهانی و کاهش قیمت جهانی کالاهای اساسی طولانی نخواهد بود.